Die Geschichte zeigt, dass die Kurse von Märkten mit starken Trends dazu neigen, sich zu historischen Hochs oder Tiefs zu bewegen, die auf den Wochen- und Monats-Charts dargestellt werden. Längerfristige Charts neigen auch dazu, das manchmal ablenkende „Marktrauschen“ auszusortieren, das auf den kürzerfristigen Tagescharts zu sehen ist.

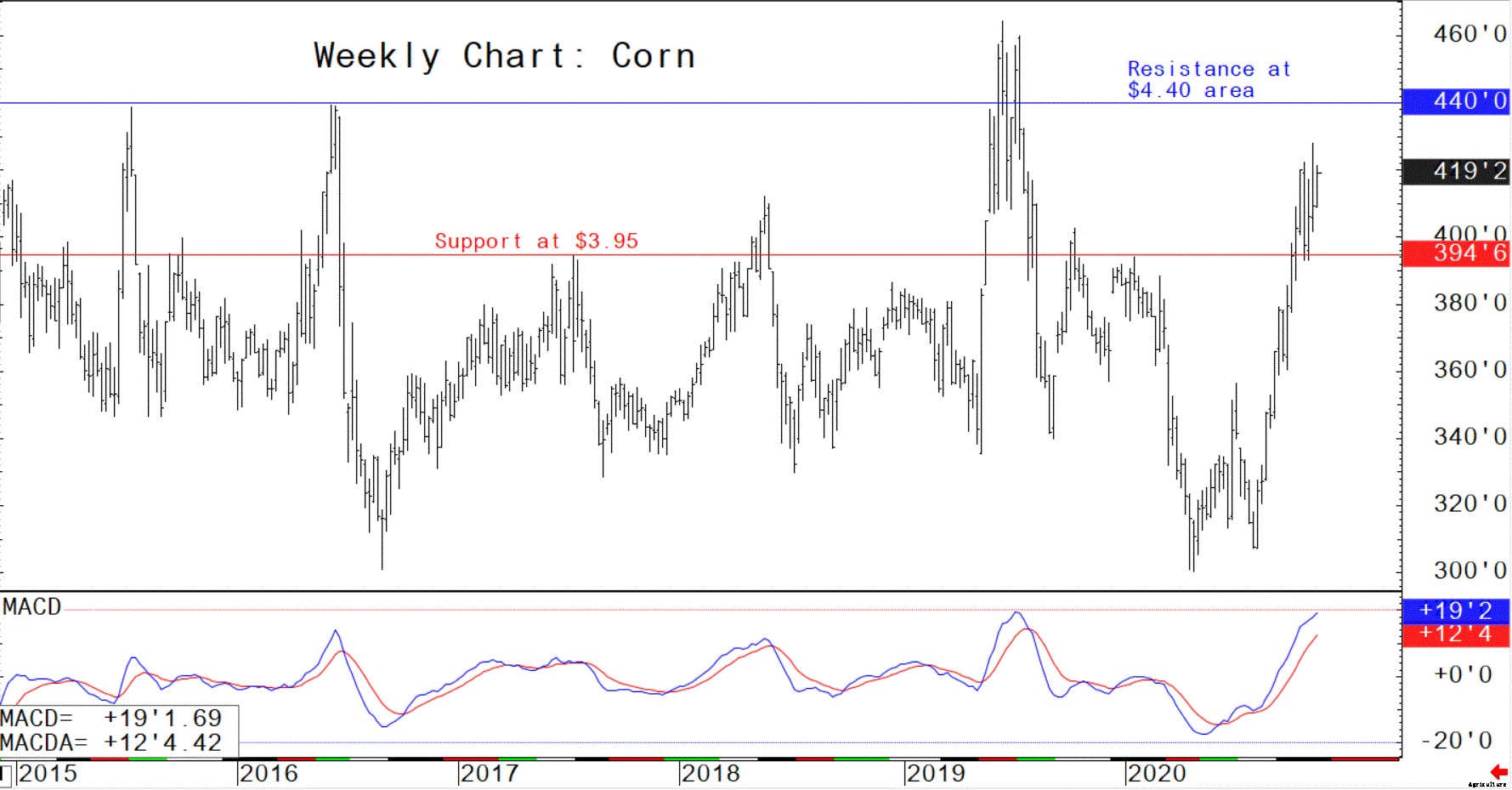

Der wöchentliche Mais-Futures-Chart zeigt, dass ein starker Bullenmarkt im Spiel ist. Das nächste Aufwärtsziel für die Bullen sind die Hochs von 2015 und 2016, die knapp unter dem Bereich von 4,40 USD liegen. Sehen Sie am unteren Rand des Diagramms den Indikator der Moving Average Convergence Divergence (MACD). Beachten Sie, dass sich die Haltung des MACD den Positionen des Indikators nähert, die in den Jahren 2015 und 2019 beobachtet wurden. Dies ist ein erster Hinweis darauf, dass sich diese jüngste Rallye eher früher als später ihrem Höhepunkt nähern könnte. Sobald die blaue Linie des MACD auf dem Wochen-Chart nach unten zu fallen beginnt, das wäre ein solider Hinweis darauf, dass der Maismarkt seinen Höhepunkt erreicht hat.

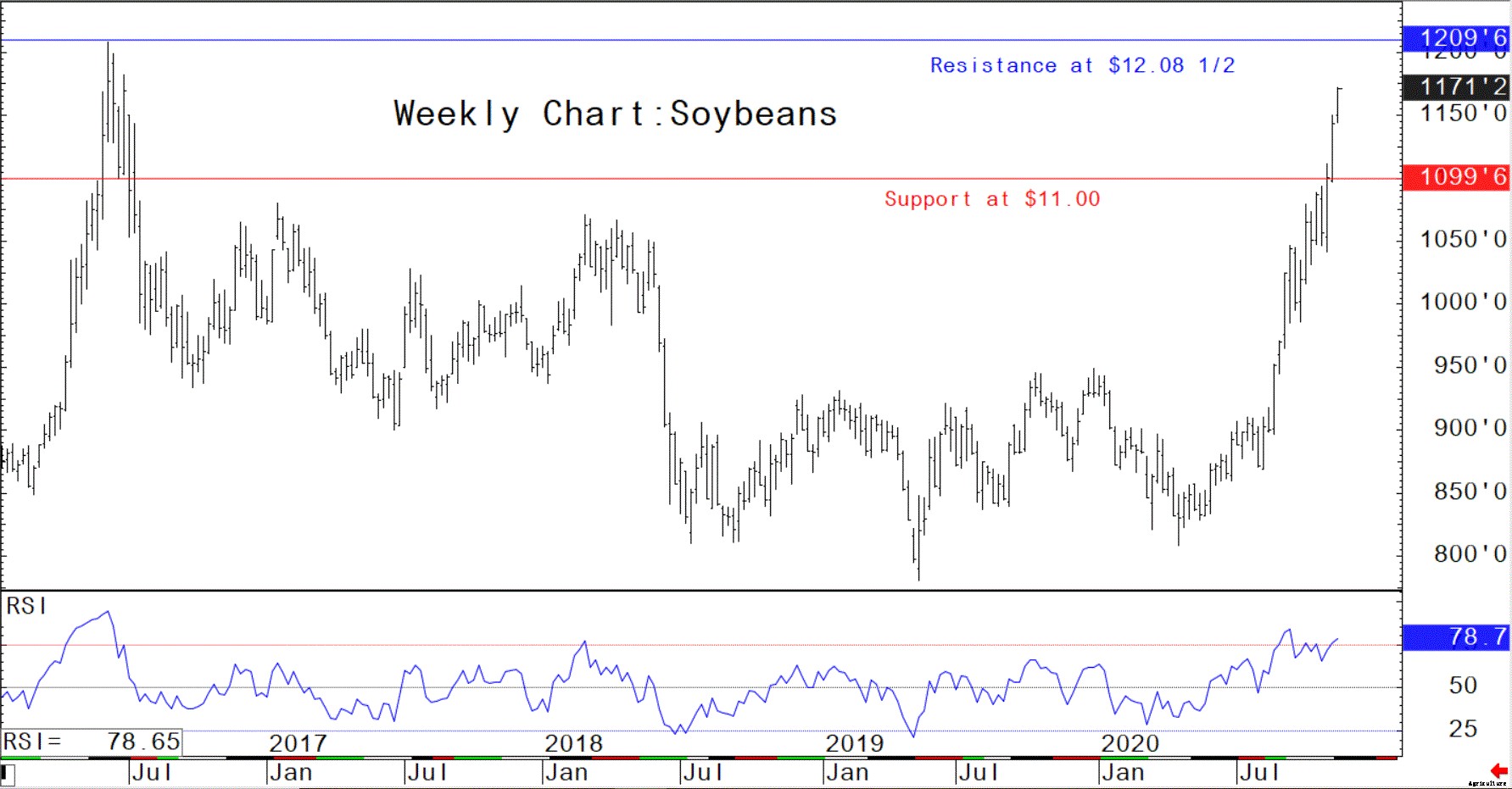

Der Sojabohnen-Futures-Markt hat Ende April eine starke Aufwärtsbewegung erlebt. Das nächste Kursziel nach oben für die mächtigen Bullen drückt die Preise auf das Hoch von 2016 von 12,08 USD 1/2, Basis in der Nähe von Futures. Während der steile Kursaufwärtstrend derzeit auf dem Wochen-Chart fest verankert ist, Beachten Sie, dass sich der Relative Strength Index (RSI) in den überkauften Bereich (über 70,0) bewegt hat. Das letzte Mal war der RSI so hoch, auf dem Wochenchart, war der Sommer 2016, als der Sojabohnenmarkt einen großen Höhepunkt hinlegte.

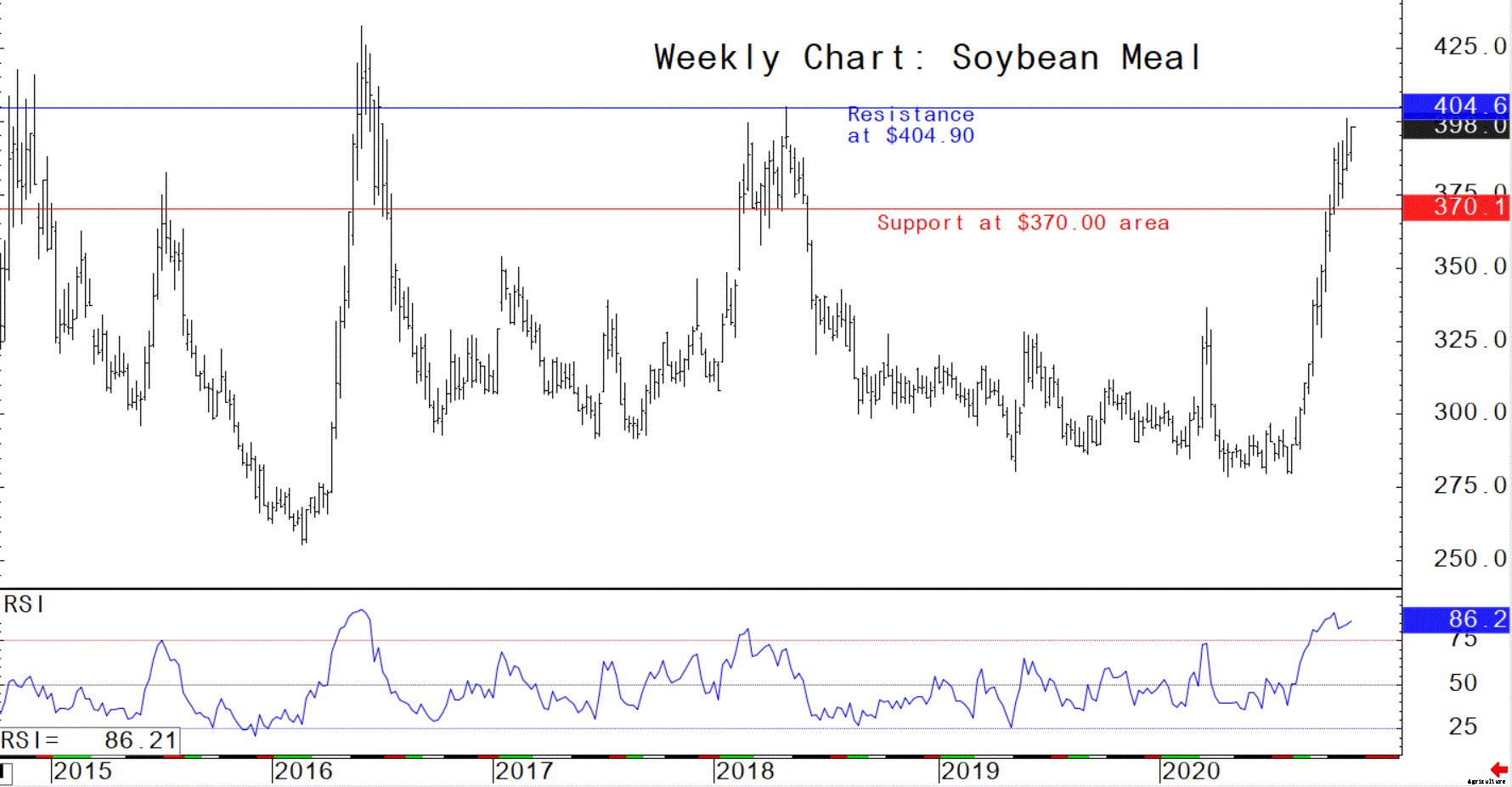

Der Essens-Futures-Markt hat in den letzten Wochen nach oben geschrien, nachdem er die Sojabohnen-Rallye nachgeholt hatte. Wie Sojabohnen, Mahlzeit-Futures befinden sich weit im überkauften Bereich, wie der RSI auf dem Wochen-Chart zeigt. Der RSI hat sich kürzlich nahe dem Höchststand von 2016 des Indikators bewegt und ist übergegangen – was darauf hindeutet, dass ein Markthoch näher ist. genau wie im Jahr 2016.

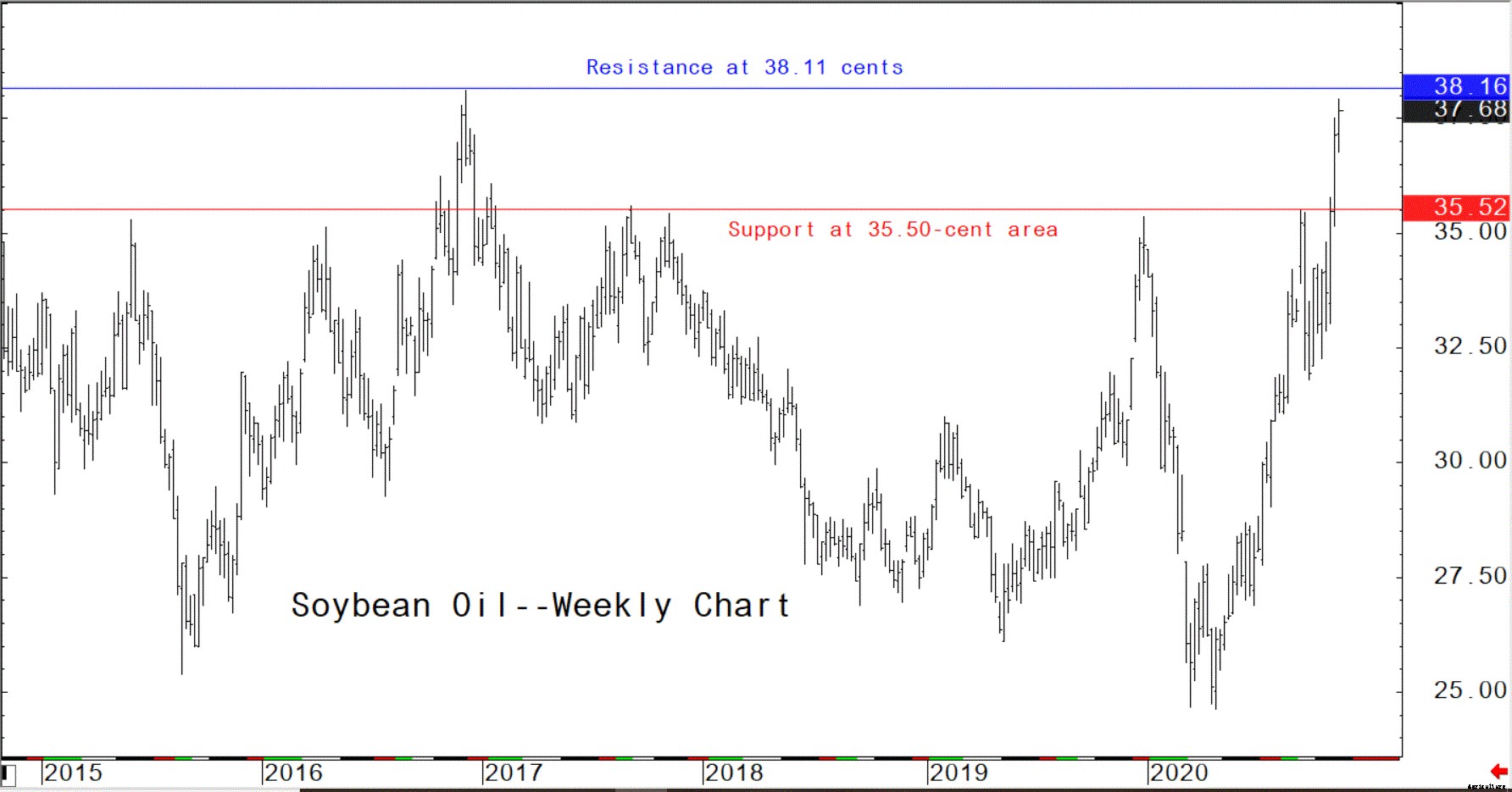

Denken Sie daran, dass längerfristige Charts starke Kursbewegungen zeigen, die zu historischen Hochs und Tiefs tendieren. Es scheint sicherlich, dass die nahegelegenen Sojabohnenöl-Futures auf das Hoch von 2016 von 38,11 Cent zusteuern. Dies ist ein steifer längerfristiger technischer Widerstand, der die Rallye stoppen könnte.

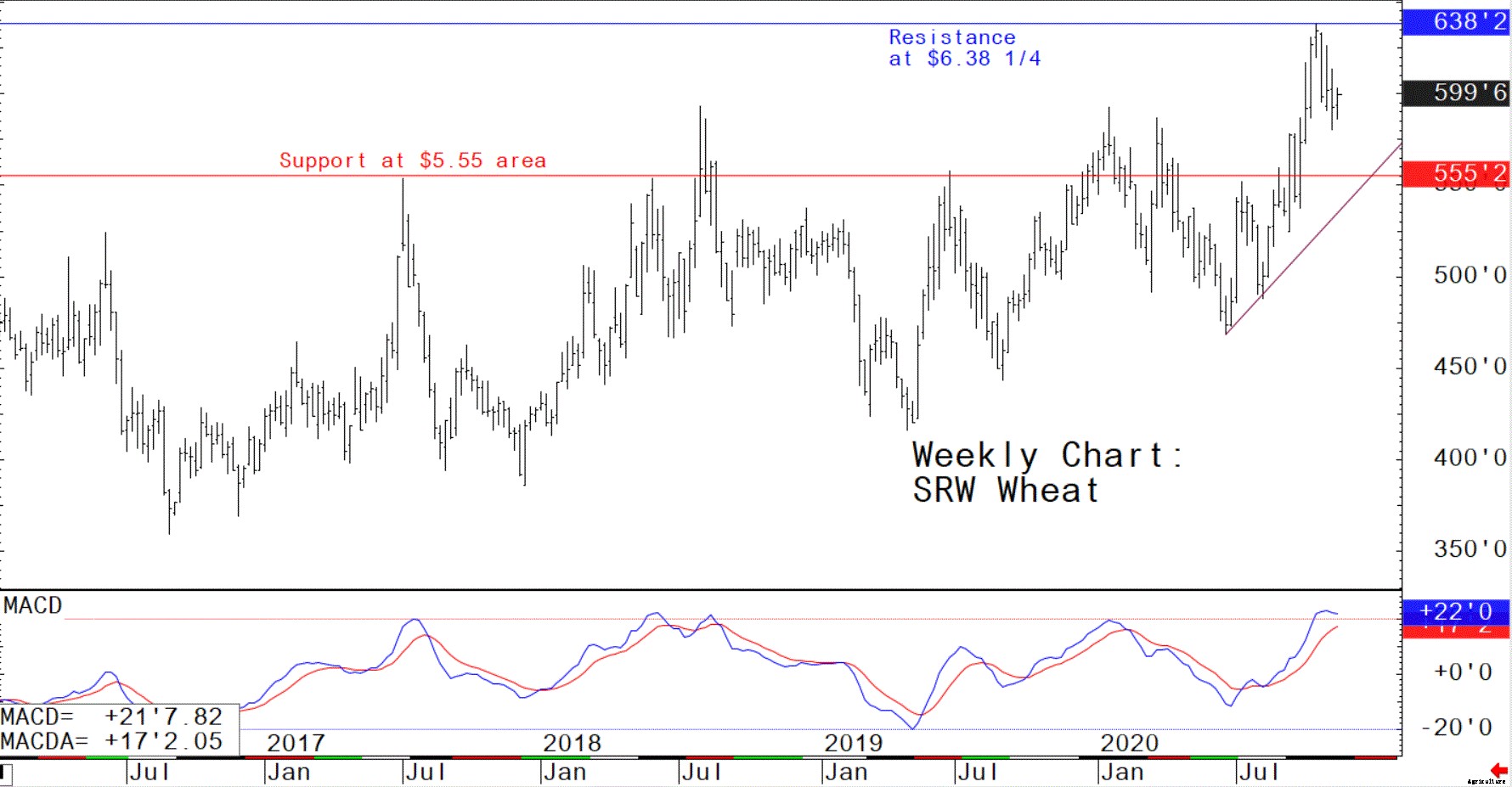

Die Futures-Preise für weichen roten Winterweizen befinden sich in einem längerfristigen Aufwärtstrend, wie auf dem wöchentlichen Fortsetzungs-Chart für nahegelegene Futures zu sehen ist. und erst vor wenigen Wochen ein Mehrjahreshoch erreicht. Die Bullen sind stark und der Pullback vom Oktoberhoch ist bisher nur eine Abwärtskorrektur des vorherrschenden Aufwärtstrends. Jedoch, sehen Sie, dass die blaue Linie des MACD-Indikators einen Rollover von seinem Aufwärtstrend gesehen hat, Dies ist ein frühes Warnsignal, dass die Bullen am Weizenmarkt erschöpft sind. Beachten Sie, dass die vorherigen Zeiten auf dem Chart, als die blaue MACD-Linie auf solch hohen Niveaus zu rollen begann, nahe den Preisspitzen im Jahr 2017 lagen. 2018 und 2019.

Der wöchentliche harte rote Winterweizen-Futures-Chart befindet sich ebenfalls in einem steilen Aufwärtstrend. aber der RSI-Indikator hat sich über 70,00 (überkauft) bewegt und ist nach unten gegangen, Dies geschah, als der Markt 2017 und 2018 seinen Höhepunkt erreichte.

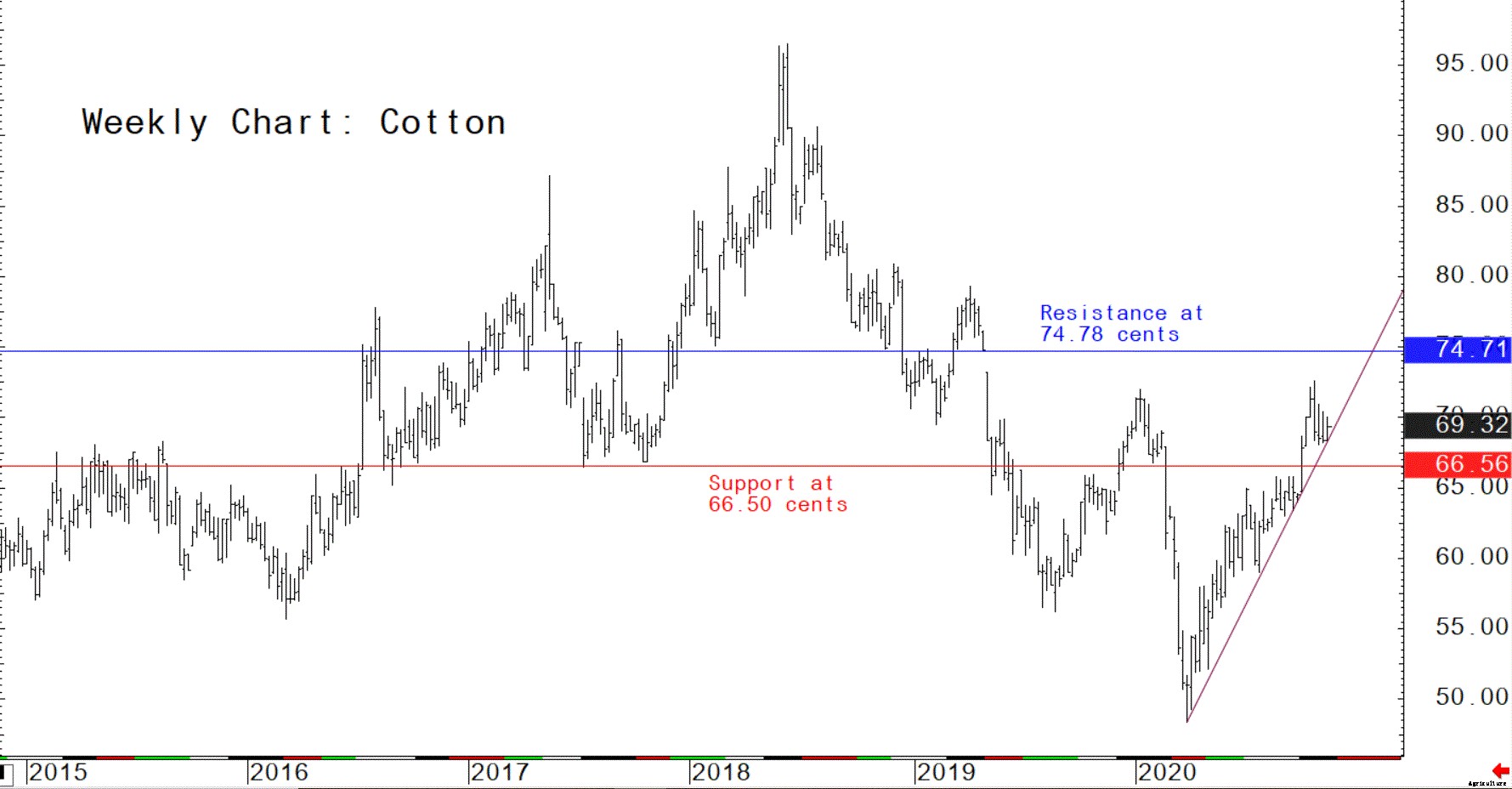

Die Bullen am Baumwoll-Futures-Markt bleiben in fester technischer Kontrolle, da die Preise eine Aufwärtstrendlinie, die auf dem Wochen-Chart zu sehen ist, nach oben kriechen. Das nächste Kursziel der Bullen besteht darin, eine im Mai 2019 auf dem Wochen-Chart entstandene Kurslücke nach unten zu schließen. Ein Rückgang der Kurse unter die starke Chartunterstützung im 66,50-Cent-Bereich würde den Bullenmarkt in Gefahr bringen.

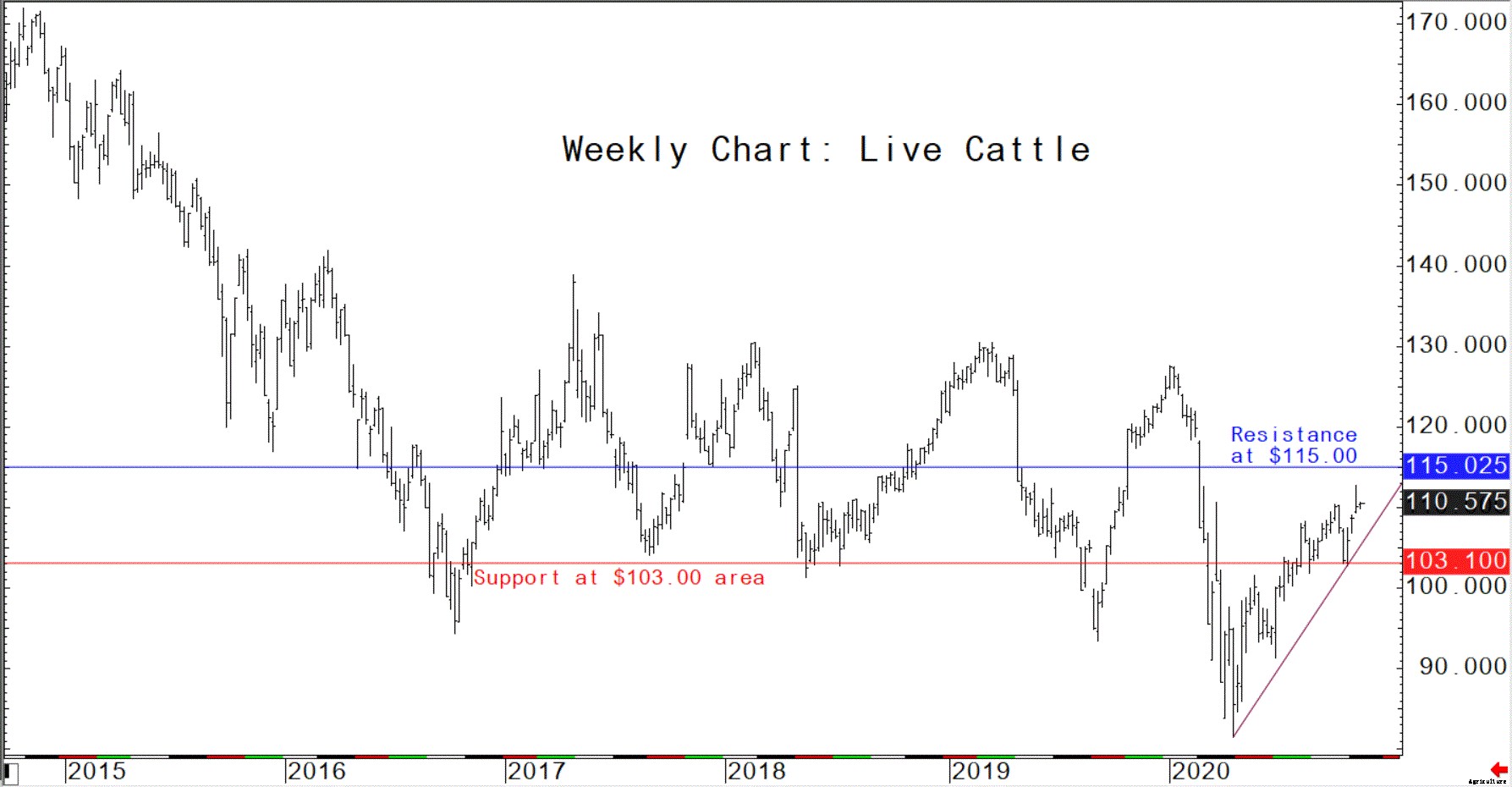

Sehen Sie auf dem Wochen-Chart für Lebendvieh-Futures, dass sich die Preise vom Tief von 2020 stark erholt haben. Aus dem Jahr 2016 stammend, jedes Mal, wenn der Markt für Lebendvieh-Futures von einem Preisniveau unter 100,00 USD aus zu erholen beginnt, Die Preise haben mindestens 127 US-Dollar erreicht und sind bis zu 139 US-Dollar hoch. Technische Quoten deuten darauf hin, dass der Markt für Lebendvieh in den kommenden Wochen und Monaten deutlich mehr Raum für Aufwärtstrends hat.

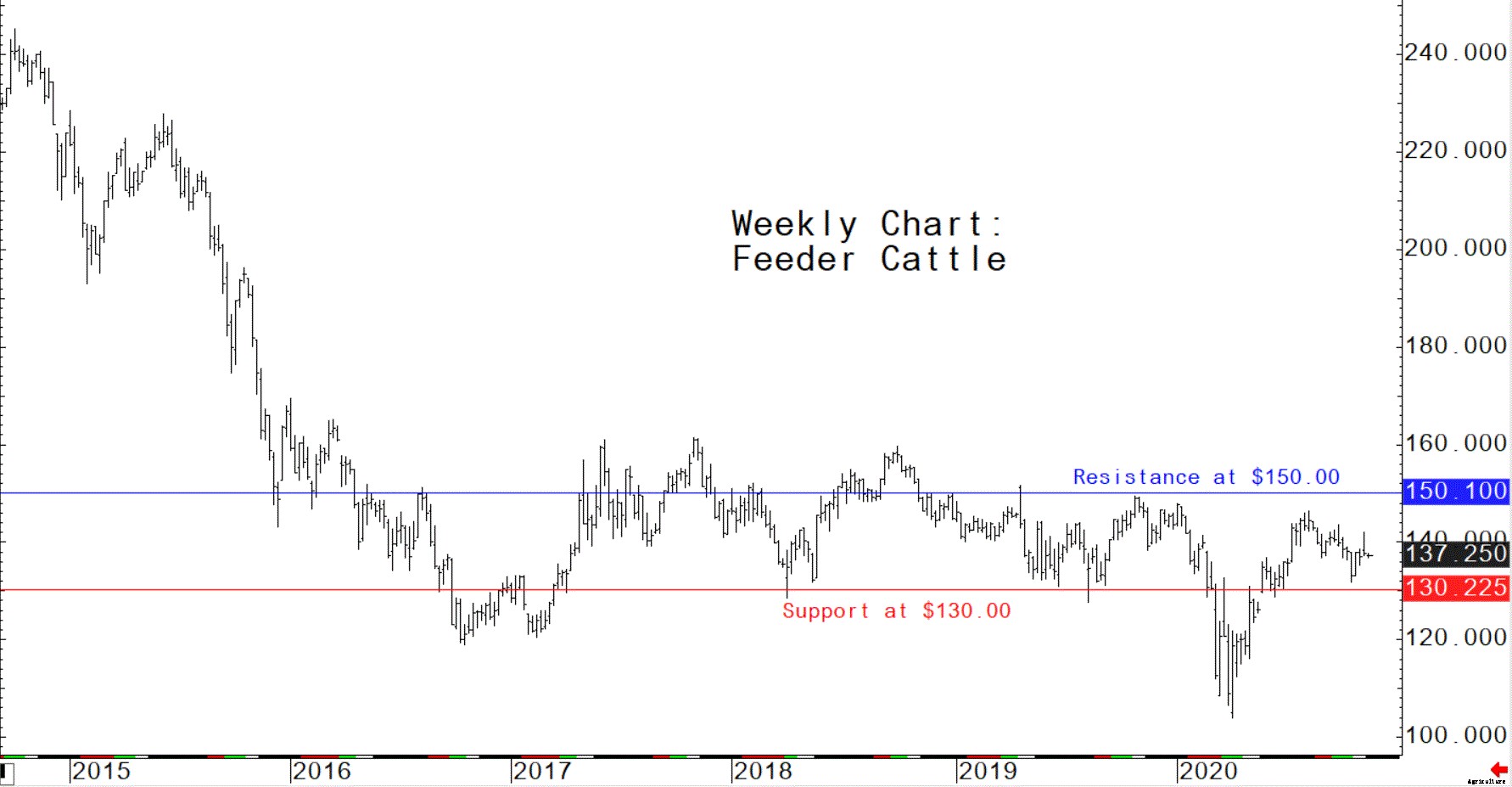

Der Futures-Markt für Futterrinder hat sich vom Tief im Jahr 2020 stark erholt. aber der Preisaufwärtstrend ist ins Stocken geraten, wie auf dem Wochenchart zu sehen. Es wird eine Bewegung der nahegelegenen Feeder-Rinder-Futures-Preise über den längerfristigen Chart-Widerstand bei 150,00 $ erforderlich sein, um einen soliden Bullenlauf auszulösen. Wenn die Fettvieh-Futures weiter nach oben drücken, inmitten seines zinsbullischeren Charts, dann werden Feeder-Futures wahrscheinlich bis zu einem gewissen Grad mitziehen.

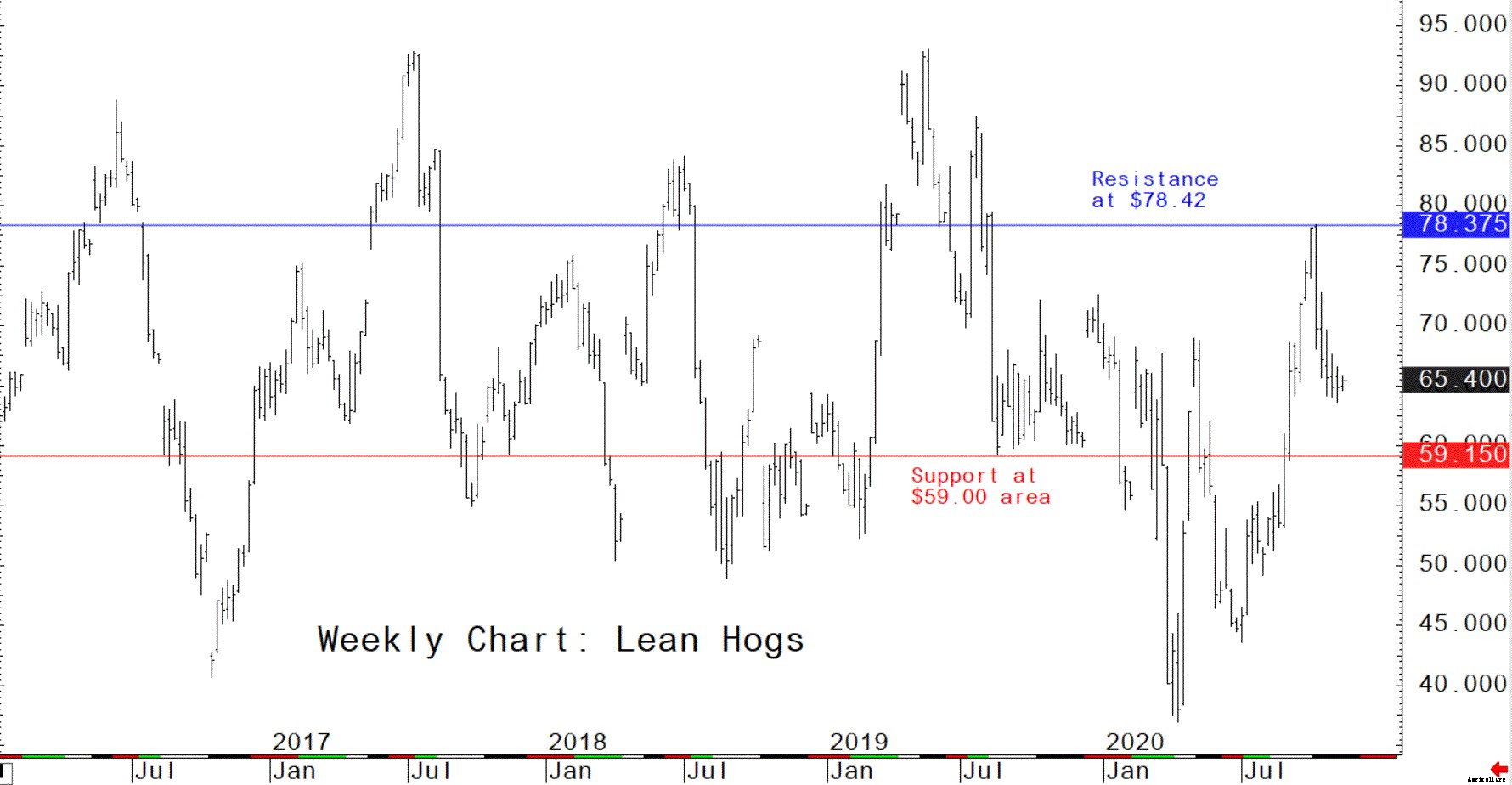

Der wöchentliche Fortsetzungs-Chart für nahegelegene Lean-Hog-Futures ist irgendwie schlampig, und das war schon immer so. Grund:Die großen Preisunterschiede bei den Terminkontrakten, die ein regelmäßiges Phänomen sind. Immer noch, Anhaltspunkte kann man dem Wochenchart entnehmen. Die derzeitige Lage des wöchentlichen Lean-Hog-Futures-Charts deutet auf einen abgehackten und seitwärts gerichteten Handel in den kommenden Wochen hin. zwischen den Unterstützungs- und Widerstandslinien auf dem Chart.

Der Indikator Moving Average Convergence Divergence (MACD) hat sich in den letzten Jahren zu einem der beliebtesten computergenerierten technischen Indikatoren entwickelt.

Der MACD, entwickelt von Gerald Appel, ist sowohl ein Trendfolger als auch ein Marktmomentum-Indikator (ein Oszillator). Der MACD ist die Differenz zwischen einem schnellen exponentiellen gleitenden Durchschnitt und einem langsamen exponentiellen gleitenden Durchschnitt. Ein exponentieller gleitender Durchschnitt ist ein gewichteter gleitender Durchschnitt, der in der Regel jüngeren Kursbewegungen ein größeres Gewicht zuweist.

Der Name "Moving Average Convergence Divergence" entstand aus der Tatsache, dass der schnelle exponentiell gleitende Durchschnitt kontinuierlich zum langsamen exponentiellen gleitenden Durchschnitt konvergiert oder von ihm weg divergiert. Ein Drittel, Der gepunktete exponentiell gleitende Durchschnitt des MACD (der "Trigger" oder die Signallinie) wird dann über dem MACD aufgetragen.

Parameter:

Mov1:Der Zeitraum für den ersten exponentiellen gleitenden Durchschnitt. Der Standardwert ist normalerweise 12, bezieht sich auf 12 Balken eines beliebigen Zeitrahmens, der auf dem Chart aufgetragen ist. (Dies ist der sich schnell bewegende Durchschnitt.)

Mov2:Der Zeitraum für den subtrahierten exponentiellen gleitenden Durchschnitt. Der Standardwert ist normalerweise 26, bezogen auf 26 Takte. (Dies ist der langsam gleitende Durchschnitt.)

Trigger:Die Periode von 9 Balken für die Signallinie, die einen zusätzlichen exponentiellen gleitenden Durchschnitt darstellt.

Die MACD-Studie kann wie jede andere Trendfolgeanalyse interpretiert werden:Eine Linie, die eine andere kreuzt, zeigt entweder ein Kauf- oder Verkaufssignal an. Wenn der MACD die Signallinie überschreitet, ein Aufwärtstrend könnte beginnen, einen Kauf vorschlagen. Umgekehrt, das Kreuzen unter der Signallinie kann einen Abwärtstrend und ein Verkaufssignal anzeigen. Die Crossover-Signale sind zuverlässiger, wenn sie auf Wochen-Charts angewendet werden. Dieser Indikator kann jedoch auf Tages-Charts für den kurzfristigen Handel angewendet werden.

Der MACD kann überkaufte und überverkaufte Trends signalisieren, wenn er als Oszillator analysiert wird, der über und unter einer Nulllinie schwankt. Der Markt ist überverkauft (Kaufsignal), wenn beide Linien unter Null liegen, und es ist überkauft (Verkaufssignal), wenn die beiden Linien über der Nulllinie liegen.

Der MACD kann auch helfen, Divergenzen zwischen dem Indikator und der Preisaktivität zu erkennen, was auf Trendumkehrungen oder Trendverluste hindeuten kann. Eine rückläufige Divergenz tritt auf, wenn der MACD neue Tiefststände erreicht, während die Preise keine neuen Tiefststände erreichen. Dies kann ein frühes Signal dafür sein, dass ein Abwärtstrend an Schwung verliert. Eine bullische Divergenz tritt auf, wenn der MACD neue Höchststände erreicht, während die Preise keine neuen Höchststände erreichen. Beide dieser Signale sind am schwerwiegendsten, wenn sie relativ überkauft/überverkauft auftreten. Wochencharts sind für die Divergenzanalyse mit dem MACD-Indikator zuverlässiger als Tagescharts.

Weitere Informationen zum MACD finden Sie unter Appel hat ein Buch im Druck, mit dem Titel:"Die gleitender Durchschnitt Konvergenz-Divergenz-Handelsmethode."

Bodenvorbereitung für Gemüse – Blumen, und Kräuter

Tragzeit von Nutztieren für Anfänger

Warum aus Samen wachsen?

Apfel (Spalier) Anbauanleitung

Modell Quest E-Serie - Nullwendekreismäher

5 Gemüse, die in zwei Monaten oder weniger wachsen

Astronauten und Rucola:Nutzung der Raumstationstechnologie zum Anbau von Nahrungsmitteln

9 Ursachen für deformierte Karotten:Wie man das Forking verhindert, Verzweigung, Verdrehte, und knorriges Wurzelgemüse

Guirra-Schaf:Die rote Levantina

Wie man mit dem Pflanzen in Aquaponik beginnt